【国からの】確定拠出年金で節税しつつ資産をふやそう【ギフト】

「確定拠出年金ってそもそもなにか分からない」人や、「なにがお得なのか?」・「たくさんの種類から、なにを選べばいいのか?」を知りたい人に、解説します。

記事の流れ

- 確定拠出年金とは

- 確定拠出年金は税金面で有利

- 元本確保型と元本変動型があります

- デメリットは?

確定拠出年金とは

確定拠出年金とは、毎月決まった金額を積み立て、運用して育てていく、自分年金のことです。

確定拠出年金には企業型と個人型があります。

企業型は、会社が掛け金を支払ってくれていて、年に1度、運営管理機関から「確定拠出年金・残高のお知らせ」が送られてきますので、加入している人はご存じかと思います。

後ほど少し触れますが、企業型の確定拠出年金には、企業が掛けている金額と最大同額までを、加入者が上乗せできる「マッチング拠出制度」を採用している企業もあります。

上乗せ分は給与から控除されますので、マッチング制度がある企業にお勤めの人は、利用したほうがお得です。

個人型確定拠出年金にはiDeCo(イデコ)という名前がついています。

個人型は、月額掛け金の限度額に違いがあります。自営業者だと月額6万8千円ですし、会社員だと1万2千円~2万3千円(さらに細かい条件があります)。公務員は1万2千円、専業主婦(主夫)は2万3千円です。

確定拠出年金は税金面で有利

- 掛け金が全額控除になります

- 受取金額に税制優遇があります

掛け金が全額控除になります

例えば、会社員で毎月2万3千円をかけている人だと、年間27万6千円が所得から控除されます。

所得税が20%だとすると、5万5200円の節税になります。

節税した分は、自分の資産ですから、考え方によっては、確定拠出年金に27万6千円を積み立てて、5万5200円利益を上げたと言えるかもしれません。

先ほどの「マッチング拠出」に関しても、例えばですが、僕の勤めている会社は1万5千円を掛けてくれているので、同額を拠出しています。

ですので、1万5千円×12か月=18万円拠出して、所得税20%分の3万6千円が節税できています。

ちょっとした旅行に行けてしまいますね。

受取金額に税制優遇があります

運用年数が20年までは、毎年40万円分が非課税となります。

例えば、確定拠出年金を10年掛けた人は、400万円までが非課税です。

20年掛けた人は、800万円までが非課税になります。

20年を超えた分からは、毎年70万円分が非課税となります。

例えば、確定拠出年金を30年掛けた人は

20年×40万=800万(最初の20年分)

10年×70万=700万(その後の10年分)

合わせて1,500万円までが非課税となります。

毎年、掛け金が所得から控除されて、受取金額にも非課税枠があるってすごくないですか?

元本確保型と元本変動型があります

元本確保型は銀行預金と同じような利回りなので、ほぼほぼ資産は増えません。

ですので、元本確保型で運用する場合は、掛け金の控除分が節税対象となります。

確定拠出年金は、長期間にわたって積立てするものなので、元本変動型で運用益も確保したいところです。

インデックス型の投資信託は、信託報酬が低いものが多いのでおすすめです。

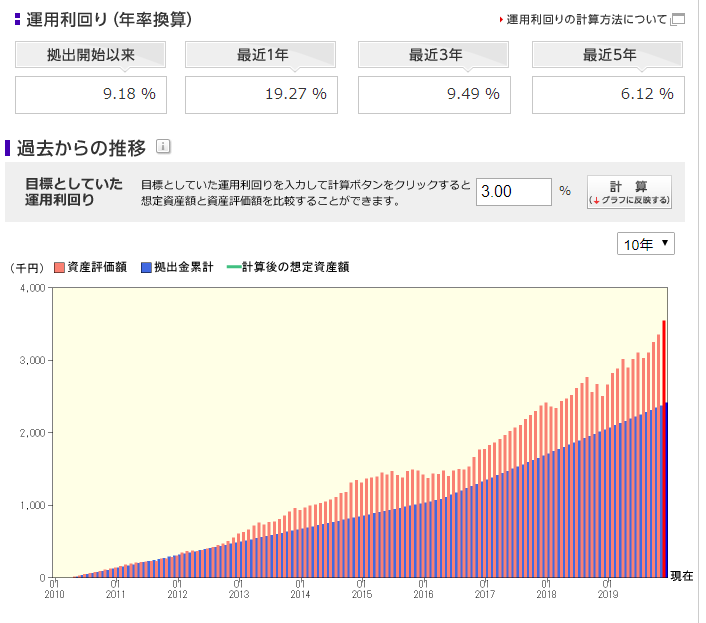

ここで、インデックス型投資信託をメインにしている、僕の確定拠出年金の運用利回りを載せておきます。

10年ほど積立して、運用利回りが9.18%となっています。

目標は3%くらいでしたが、インデックス型の投資信託で十分すぎるくらいの結果になっています。

デメリットは?

ここまで、いいこと尽くめなことを書いてきましたが、デメリットもあります。

それは、60歳にならないと受け取れないということです。

ただ、これはメリットと言えるかもしれません。

僕の例で恐縮ですが、上の図をみても、10年ほどですが、複利効果が出ていることがわかります。

つまり、強制的に長期で運用することになるのは、必ずしも悪いことではないということです。

まとめ

消費税が10%に上がったり、毎年のように社会保険料が上がったりして、この先のことを考えると「大変だよなぁ」なんて思ってしまいますが、国も、たまに美味しい制度を作ってたりするので、うまく利用できるものは、利用したいですね。

税金の支払いを抑えつつ、資産を増やすことができる確定拠出年金は、若い人だけではなく、中高年の人にもおすすめです。